QYLD(グローバルX NASDAQ100カバードコールETF)は、高配当を謳う人気のETFですが、成長を犠牲にする運用方法のためリスクも伴います。本記事では、カバードコール戦略の仕組みとリスク、そしてQYLDの実績について詳しく解説しています。特に、NASDAQ100など成長株との比較や投資リスクについても触れており、慎重な投資判断が求められることを強調しています。

QYLD グローバルX NASDAQ100カバードコール ETF を紹介します。

カバードコールって何?

カバードコール戦略は、株式を保有しつつコールオプションを売ることで収益を上げる手法です。この方法により、高配当が期待できる一方で、株価上昇時の利益を逃す可能性があります。

オプション取引でおこなうカバードコールも同じ戦略です。詳しくはこちらの記事もご覧下さい

QYLDについて

グローバルX NASDAQ100・カバード・コール ETF(愛称:QYLD)

2013年12月から運用開始された、まだ運用期間が短いETFです。

NASDAQ100指数の株式を購入し、対応するコールオプションを売り、その利益を分配金として運用します

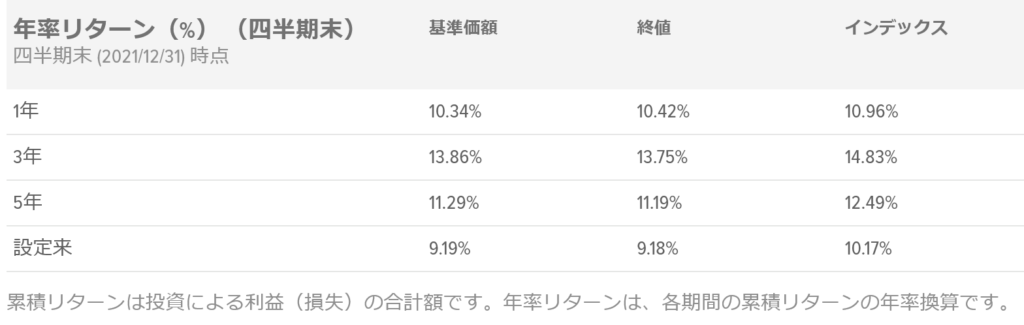

この表でリターンを見ると年10%相当分配金として配当金が得られます。

QYLDはどこで買える?

QYLDは国内証券会社SBI証券、楽天証券、マネックス証券 などで取り扱っています

QYLDのリターン、配当実績、チャート

QYLDの月足チャートです。NASDAQはコロナショックを乗り越えて爆発的な成長をしたハズなのに。。。2014年からは上値を切り下がってますね。そして、リーマンショック以前のデータは有りません。

仮に2014年で25$購入→現在20.66$でも8年で10%分配金毎年もらう計算で+20$で

今現在トータル40$(税計算除く)ぐらいになっていますね。

QYLDのパフォーマンス

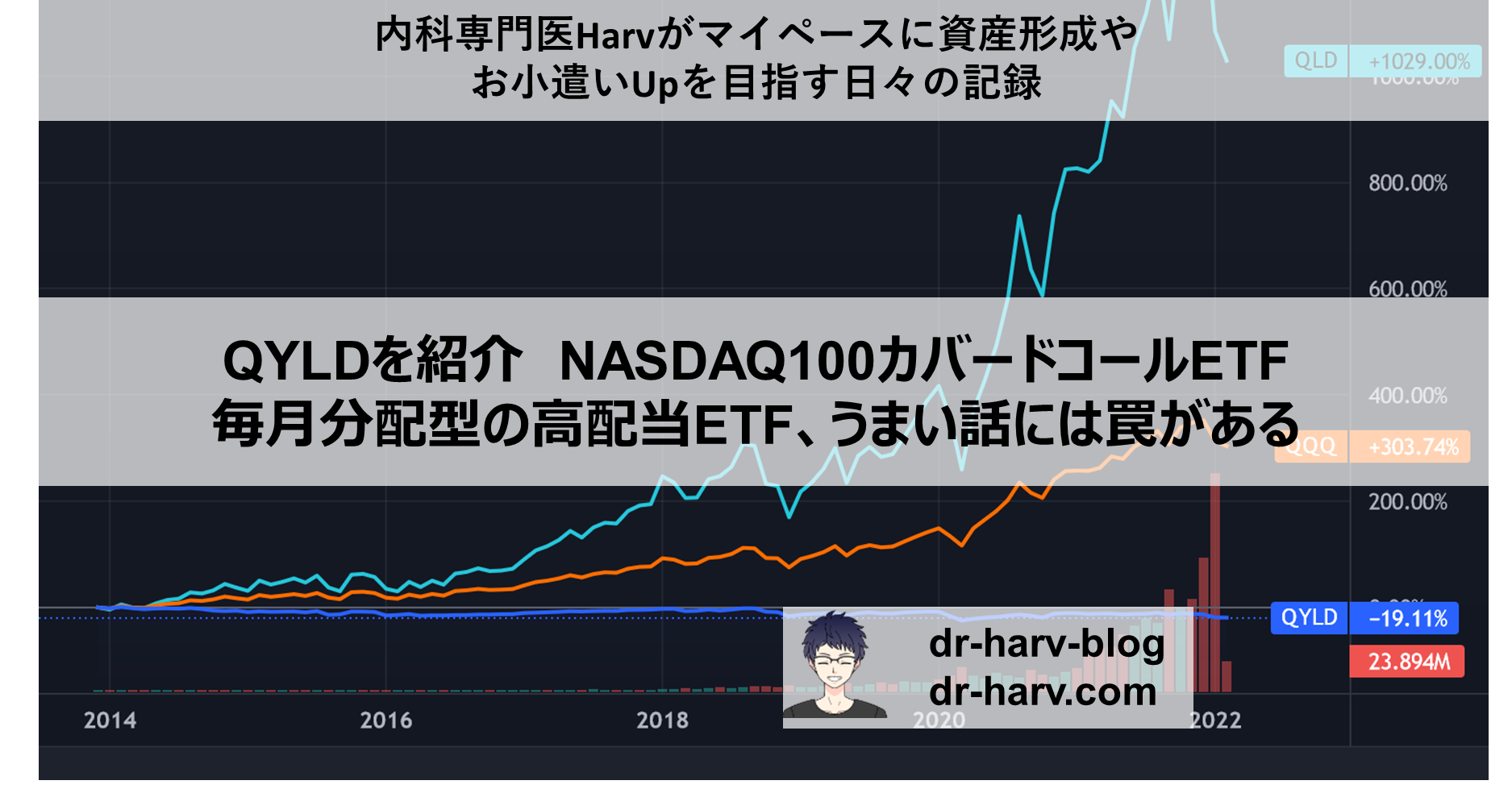

QYLDとQQQとQLD(レバナス)の比較チャートをご覧下さい。

さっきの計算だとQYLDホールドでだいたい2倍になっていましたが、同時期に投資したQQQは30倍、QLD(レバナス)は100倍

となってしまうわけです。

QYLDのリスク

QYLDはNASDAQの成長を犠牲にしているだけで無く、その高配当を維持するためにタコ足型運用になっているんです。

マイナス成長のいくつく先は。。。

大暴落時に弱く配当は維持できず下がり、解約が相次いでファンドの維持が困難となります。

最後は繰り上げ償還で強制損切りとなります。

毎月分配型は要注意です。以下の記事も参考にしていただければ幸いです。

右肩上がりのNASDAQ, SP500に対するカバードコール戦略なら大丈夫説もありますが、どんな指数も下げ相場はありますのでひどいリターンを叩き出す可能性はあります。顧客が増えれば増えるほどファンドの維持が困難になるので大暴落時は危険になってきます。

過去のカバードコール戦略を採用しているファンドの成績

過去の成績からいってカバードコール戦略はひどいリターンを叩き出す可能性が高い。これが最大のリスクといって良いかもしれません。

結論、QYLDの高配当は魅力的だが NASDAQは成長>高配当 の傾向が強い

そうですね。私だったらQQQに投資したいと思います。平時はQYLDは運用問題ないのですが、暴落時は途端にピンチになります。おまけに償還リスク付きです。カバードコールは下落局面、暴落に弱いのです。高配当は魅力ですが、株の成長を犠牲にするデメリットも考慮したいところです。

QYLDの人気が出ると言うことは、それだけ相場の調子が良いということを表していると思います。

QYLDは暴落からの回復局面での仕込みがオススメです。なぜならインカムに加えてキャピタルゲインを得ることができます。

ただし、そのタイミングで成長株メイン投資のQQQ,QLDに仕込んでいればそのリターンはQYLDで得られるリターンの数十倍になるかもしれません。この時、ファンドの性質上トータルパフォーマンスはQQQかQLDがQYLDを常に上回ります。高配当をとるか高成長をとるか、私は高成長をとりたいと思います。

関連記事